Dão Real Pereira dos Santos*

Em 2011, em meio à crise internacional, vários milionários franceses, estimulados pelas declarações do então terceiro homem mais rico do mundo, o norte-americano Warren Buffet, que publicou detalhes de seus impostos para demonstrar a necessidade de aumentar os impostos dos ricos, pediram formalmente ao governo francês que criasse um imposto especial aos ricos para ajudar a França a sair da crise.

No Brasil, mais recentemente, no início do mês de setembro, os ministros do planejamento e da fazenda encaminharam ao Congresso Nacional a proposta de orçamento para 2016 prevendo, de forma inédita, um déficit da ordem de R$ 30 bilhões.

Não há dúvida de que o Brasil vive uma enorme crise econômica, tendo, inclusive, já entrado em situação de recessão técnica, que ocorre quando a economia registra dois trimestres seguidos de queda no PIB. Inúmeras medidas de ajuste fiscal já vêm sendo propostas pela equipe econômica do governo, tanto em relação a cortes de gastos públicos, como a propostas de aumentos de tributos, mas até o momento não se tem notícias de nenhuma iniciativa propondo o aumento de tributação das rendas e patrimônio dos milionários brasileiros, nem por parte deles próprios, nem do governo, tampouco do Congresso Nacional.

Evidente que as propostas apresentadas pelos 16 milionários franceses e pelo norte americano Warren Buffet, em 2011, não podem ser tomadas como a generalização de uma vontade dos ricos de pagarem mais impostos, mas servem de alerta para o fato de que uma tributação mais justa pode ser uma alternativa importante a ser considerada, tanto para elevar a quantidade de recursos necessários às políticas públicas como para promover uma redução substancial das desigualdades sociais.

Diferentemente dos EUA e da França, a tributação aqui é muito mais generosa com os ricos do que lá. A carga tributária brasileira é profundamente regressiva uma vez que está preponderantemente alicerçada em tributos indiretos que incidem sobre o consumo, afetando mais as baixas rendas, em detrimento da tributação sobre renda e patrimônio, que incide mais sobre os mais ricos.

Analisando os dados publicados pela Receita Federal (Grandes Número do IRPF – 2013[1]), percebe-se que também na tributação sobre a renda os mais ricos acabam sendo beneficiados pelo tratamento não isonômico a que estão submetidas as rendas em função de sua origem. Os números deixam evidente que o único imposto com alíquotas claramente progressivas é também regressivo quando consideramos as rendas totais dos contribuintes.

Se o bilionário norte-americano Warren Buffet chegou à conclusão alarmante de que teria pago impostos a uma alíquota 17,3% menor que a média de tributação de muitos americanos, inclusive sua própria secretária, isso num país em que a tributação sobre a renda representa quase 50% de toda a arrecadação nacional, sem dúvida essa revelação seria muito mais escandalosa se ele fosse um cidadão brasileiro, haja vista que no Brasil a tributação sobre a renda corresponde a menos de 20% da arrecadação total e, além disso, as rendas do capital são sujeitas a uma tributação bem inferior àquela incidente sobre as rendas do trabalho.

Mas os milionários brasileiros parecem não estar muito preocupados com a crise, exceto em relação a possibilidade de redução de seus próprios lucros.

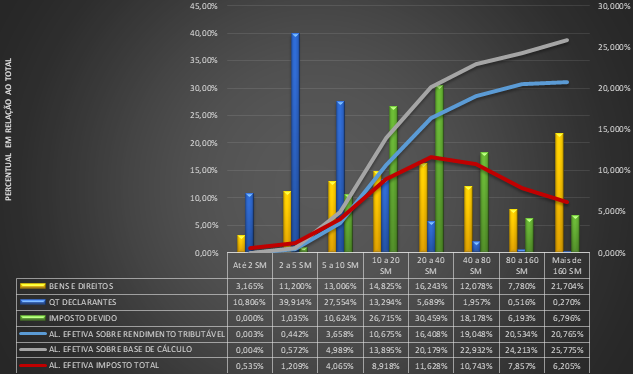

No gráfico abaixo, apresentamos uma comparação de dados obtidos do relatório produzido pela RFB que dá uma clara ideia do tratamento discriminatório do Imposto de Renda das Pessoas Físicas (IRPF), mas também revela o efeito potencialmente positivo, em termos de ajuste fiscal, que se obteria com a implementação de tratamento isonômico entre as rendas.

Fonte: Grandes Número do IRPF-2013 – SM = R$ 678,00

Percebe-se que 40 % dos declarantes encontram-se na faixa de renda entre 2 a 5 salários mínimos (SM), ou seja de R$ 1.356,00 a R$ 3.390,00. De 2 a 20 SM (de R$ 1.356,00 a R$ 13.560,00), temos 81% dos declarantes. A maior concentração do imposto devido está na faixa de renda entre 10 e 40 SM, ou seja, entre as rendas de R$ 13.560,00 e R$ 27.120,00, representando 57% do total arrecadado, mas 19% dos declarantes.

As faixas de renda superiores 40 SM representam apenas 2,7% do total dos declarantes e são responsáveis por 31,2% do imposto devido.

Quando analisamos a concentração dos bens e direitos, percebemos que 22% estão concentrados nos contribuintes com renda superior a 160 SM, ou seja, acima de R$ 108.480,00, os quais representam apenas 0,27% dos declarantes, e 41,6% dos bens e direitos declarados estão concentrados em contribuintes com renda superior a 40 SM (2,7% dos declarantes)

Comparando os valores de imposto devido por faixa de renda com as bases de cálculo, com o rendimento tributável e com o rendimento total, pudemos calcular as alíquotas efetivas de incidência do IR em cada faixa e que correspondem às linhas cinza, azul e vermelha, no gráfico acima. Este dado é extremamente relevante, pois permite determinar o efeito real que a tributação produz sobre as rendas dos contribuintes. Como se observa, rendas sujeitas já à alíquota de 27,5%, de fato, sofrerão incidência efetiva sempre inferior, uma vez que a alíquota progressiva somente incide sobre a parcela de renda que ultrapassa aquela faixa de referência.

Assim, as alíquotas efetivas sobre a base de cálculo, que corresponde ao rendimento tributável menos as deduções, crescem de forma acentuada até a faixa de 20 a 40 SM, de 0,04% a 20,18%. A partir daí continua crescendo, mas de forma bem mais branda. No mesmo sentido, quando utilizamos a alíquota efetiva calculada sobre o rendimento tributável, ou seja, desconsiderando as deduções, vê-se que, a partir da faixa de 20 a 40 SM, o crescimento da alíquota efetiva se reduz substancialmente, significando que a progressividade é acentuada para as rendas mais baixas, mas é branda em relação às rendas mais altas.

A informação mais relevante, no entanto, aparece quando analisamos o comportamento da alíquota efetiva calculada sobre o rendimento total, que consiste do somatório do rendimento tributável, com o rendimento sujeito a tributação exclusiva e o rendimento isento e não tributável. Aqui, percebe-se claramente a distorção que o tratamento NÃO ISONÔMICO entre as rendas acaba produzindo.

Para calcular esta alíquota efetiva, foi considerado que parte desta renda total está sujeita à tributação exclusiva na fonte. O valor correspondente ao Imposto de Renda Retido na Fonte – IRRF – Tributação Exclusiva – sobre ganhos de capital, em 2013, foi de R$ 34.468.514.512,00[2]. Como este valor não está discriminado por faixas de rendas da mesma forma que as demais informações originárias das DIPFs, apropriamos tal valor proporcionalmente ao valor dos rendimentos sujeitos à tributação exclusiva de cada faixa, constante no Relatório da RFB.

Assim, a alíquota efetiva sobre o rendimento total foi calculada dividindo o imposto total (imposto devido mais o imposto exclusivo na fonte sobre o ganho de capital) pelo rendimento total. Ressalva-se, no entanto, que esta alíquota, calculada, pode estar majorada pelo fato de que o valor do IRRF considerado não se restringe somente aos ganhos obtidos pelas pessoas físicas.

A linha vermelha, no gráfico acima, demonstra de forma cristalina que a partir da faixa de 20 a 40 SM, as alíquotas efetivas começam a reduzir, descendo de 11,2% até 6,2% na faixa de renda superior a 160 SM. Em relação à renda total, o IRPF só é progressivo até a faixa de 20 a 40 SM. A partir daí passa a ser evidentemente regressivo.

O principal motivo para este comportamento é, sem dúvida, o fato de que as rendas mais altas são predominantemente compostas por rendimentos isentos e não tributáveis, ou tributados exclusivamente na fonte, mas a alíquotas efetivas menores. Enquanto as rendas isentas e não tributáveis da faixa de renda de 10 a 20 SM correspondem a 21% das rendas totais, na faixa de 80 a 160 SM, correspondem a 60% e, na faixa superior da 160 SM, correspondem a 66%.

Um tratamento ISONÔMICO, portanto, que decorre da submissão de todos os rendimentos, independentemente de sua origem, à mesma tabela progressiva é, ao mesmo tempo, condição essencial para a justiça fiscal, na medida em que dá efetividade à progressividade, e instrumento poderoso para o próprio ajuste fiscal.

Isso porque, se considerarmos as mesmas alíquotas progressivas atuais, de 7,5%, 15%, 22,5% e 27,5%, sendo aplicadas sobre os rendimentos totais, descontando-se apenas a faixa inicial de isenção, que era R$ 19.645,30, em 2013 (ano a que se refere o estudo), e as deduções normalmente admissíveis, seria possível produzir uma arrecadação total de IRPF de aproximadamente R$ 228 bilhões, ou seja, no mínimo R$ 80 bilhões a mais do que toda a arrecadação do IRPF sobre os rendimentos tributáveis e do IRRF sobre ganhos de capital (R$ 114 bilhões + R$ 34,5 bilhões), que foram arrecadados com este imposto em 2013 e quase três vezes o déficit previsto no orçamento para 2016.

Avançando ainda mais em termos de justiça fiscal, tendo em vista a enorme desigualdade de renda que existe no Brasil, seria também desejável que a progressividade fosse mais acentuada do que a atualmente existente, já que quase 90% de toda a arrecadação do IRPF ocorre já na faixa de renda correspondente à maior alíquota, de 27.5% (rendas anuais superiores a R$ 49.051,80 – faixa de 5 a 10 SM), demonstrando a enorme abrangência de rendimentos alcançada nesta faixa. Assim, as rendas superiores a 10 SM estão sujeitas à mesma alíquota daquelas superiores a 160 SM.

A grande concentração de renda no Brasil justifica, sem dúvida, a criação de alíquotas mais elevadas, que alcancem as parcelas de rendas marginais que ultrapassem determinados patamares.

Segundo o estudo “TOPO DA DISTRIBUIÇÃO DE RENDA NO BRASIL – 2006 A 2012” (Medeiros, Souza e Castro), os 5% dos brasileiros com maiores rendas concentravam 44% da renda nacional em 2012, o que representava aproximadamente R$ 2 trilhões. Percebe-se destes dados que todo o valor de IRPF devido em 2012 (ano do estudo), de R$ 106 bilhões, corresponde a somente 5% da renda total acumulada pelos 5% dos brasileiros com maiores rendas ou 9% da renda acumulada pelo 1% do topo da pirâmide social brasileira.

A tabela abaixo apresenta um resumo da distribuição das rendas per capita das camadas mais altas, que correspondem aos 0,1%, 1% e 5%, obtida do estudo citado acima. Nesta tabela, fica evidente a enorme concentração de renda existente no topo da pirâmide social. Cerca de 11% de toda a renda nacional (quase R$ 500 bilhões) está concentrada em apenas 0,1% da população.

Estimativa da renda per capita em 2012 em grupos percentuais da população

| Valor anual em 2012 | 0,1% mais rico | 1% mais rico | 5% mais rico |

|---|---|---|---|

| Mínima | R$ 871.700,00 | R$ 203.100,00 | R$ 57.600,00 |

| Média | R$ 2.373.500,00 | R$ 552.900,00 | R$ 197.700,00 |

| % do PIB | 11% | 25% | 44% |

O Instituto Justiça Fiscal – IJF está elaborando uma proposta alternativa de substituição das quatro alíquotas atualmente vigentes na tabela progressiva por oito novas alíquotas, de 5% a 40%, com intervalos de 5 em 5%. Estas novas alíquotas devem incidir somente sobre rendas que ultrapassarem o valor correspondente ao salário mínimo calculado pelo DIEESE, que em 2015, é de R$ 3.258,00, e devem ser aplicadas sobre todos os rendimentos recebidos pelas pessoas físicas, inclusive aqueles decorrentes de distribuição de lucros e dividendos. Assim, um país com este alto nível de concentração de renda não pode se dar ao luxo de ter um sistema tributário regressivo, muito menos de ter um imposto de renda regressivo ou com baixa progressividade. As faixas marginais de renda que correspondem às parcelas que excedem à renda média do 1% mais rico, à renda mínima e à renda média do 0,1% deveriam ser tributadas com alíquotas marginais superiores àquelas que incidem sobre as parcelas de rendas menores.

Com estas medidas, espera-se uma elevação da arrecadação do IRPF total; uma redução substancial da carga tributária incidente sobre as baixas rendas, especialmente os salários dos trabalhadores; uma redução da desigualdade social; e a criação de condições para uma efetiva redução da tributação sobre o consumo, reduzindo o custo de produção e, consequentemente, os preços médios dos produtos nacionais.

A crise econômica do país, portanto, pode ser encarada como uma oportunidade para se melhorar a qualidade do sistema tributário nacional, mas isso exige, sem dúvida, um grande esforço de solidariedade e de responsabilidade, especialmente daquelas classes sociais privilegiadas, que historicamente vêm se beneficiando com a tributação regressiva, que se materializa em uma carga tributária elevada sobre o consumo, mas muito reduzida sobre o patrimônio e a renda. Afinal, dividir de maneira mais justa e equitativa o custo do Estado é também uma boa forma de reduzir os impactos da crise econômica.

*Membro do Instituto Justiça Fiscal – IJF

[1] http://idg.receita.fazenda.gov.br/dados/receitadata/estudos-e-tributarios-e-aduaneiros/estudos-e-estatisticas/11-08-2014-grandes-numeros-dirpf

[2] http://www.receita.fazenda.gov.br/Historico/Arrecadacao/PorEstado/2013/default.htm