Maria Regina Paiva Duarte*

Francisco César de Oliveira Santos**

Todos os anos precisamos fazer o ajuste anual do nosso Imposto de Renda e preencher a Declaração do Imposto de Renda Pessoa Física (DIRPF). São muitas as reclamações, não só pela questão do preenchimento em si, mas também pelo quanto foi retido, pelo pouco a ser restituído e pela conta a pagar.

Há muitas coisas a considerar, variadas reclamações e insurgências, mas aqui analisamos uma delas, recebida de uma amiga, professora aposentada, com uma renda pouco superior a R$ 30.000,00 anuais e, portanto, obrigada a preencher a DIRPF.

Tem razão ela em reclamar muito, afinal, a tabela do IRPF está congelada desde 2015, ou seja, o piso que leva uma pessoa a declarar o imposto de renda não mudou desde então. Se houvesse a justa correção, o valor mínimo para declarar seria provavelmente superior a R$ 4.000,00 mensais. Segundo matéria no portal G1, “A defasagem da tabela leva pessoas com salários cada vez menores para a base de contribuição. Em 1996, a isenção do tributo beneficiava quem recebia até nove salários mínimos – relação que caiu para 2 salários mínimos em 2018, chegando a 1,73 em 2021”.

Ainda segundo a notícia, a defasagem da tabela hoje está em 113%, sendo que em 5 dos últimos 24 anos houve reajuste acima da inflação. Um verdadeiro absurdo, que faz com que pessoas paguem mais imposto do que deveriam.

A correção da tabela levaria a uma perda de arrecadação, pois o governo tem que abrir mão deste imposto arrecadado e, atualmente, não parece que há qualquer sinalização neste sentido. No entanto, essa perda poderia ser compensada, por exemplo, com o retorno da tributação sobre lucros e dividendos distribuídos na pessoa física, isenção vigente no Brasil desde 1996.

Em 07/03/2018, em artigo chamado “Brasil: um paraíso fiscal… para os ricos!”, publicado no jornal o Povo, Marcelo Lettieri, professor doutor em economia e servidor público foi direto ao ponto de forma muito didática. Ele compara uma professora universitária aposentada, que recebe R$15.000,00 e paga, pelas regras então vigentes, R$ 2.801,89 de imposto de renda todo mês, com uma empresária, que ganha os mesmos R$ 15.000,00 de lucros distribuídos da empresa do pai, sem pagar qualquer valor de imposto de renda.

Isso mesmo, não paga nada, por conta da isenção dos lucros e dividendos distribuídos. Temos aí um segundo absurdo, que precisa ser enfrentado, afinal, se os dividendos e lucros voltassem a ser tributados, seria possível corrigir a tabela e aliviar milhões de contribuintes de pagar, de forma injusta, o imposto de renda.

A sensação de indignação e injustiça só se agrava quando vemos que a alíquota efetiva do imposto de renda é muito menor para as maiores faixas de rendimentos, em sua maioria formadas por lucros e dividendos distribuídos, que são isentos. Lettieri, talvez para não se sentir indignado sozinho, diz ainda que “Mas se vocês se indignaram com o tratamento injusto dado à professora, imaginem se a comparassem com o banqueiro Cícero Vasconcelos, um personagem que recebe R$ 120 milhões de lucros por ano e também não paga Imposto de Renda”.

Estudo recente divulgado pelo Instituto Justiça Fiscal (IJF), “Concentração de riquezas no Brasil” mostra que “De 2007 a 2018, os contribuintes com rendas mensais maiores do que 30 salários-mínimos passaram a pagar cada vez menos impostos – suas alíquotas efetivas diminuíram ano a ano -, enquanto os contribuintes com rendas mais baixas passaram a pagar mais imposto a cada ano”.

Evidente, pois para o andar de cima pagar menos, necessariamente o andar de baixo vai pagar mais, mantendo-se o mesmo nível de arrecadação. O estudo do IJF afirma, ainda, que “aproximadamente R$ 650 bilhões é o valor que as classes mais ricas deixaram de pagar de imposto, entre 2007 e 2018, por conta da regressividade das alíquotas efetivas do imposto de renda para as altas rendas “.

Na realidade, esta desoneração dos mais ricos é produto da incorporação, por parte de muitos pesquisadores, economistas, políticos, governantes e de uma grande parte da sociedade, de teorias que moldaram a política fiscal a partir do final dos anos 1980. Este marco teórico, ou narrativa, dizia que cobrar dos mais ricos, tidos como mais produtivos, desestimulava essas pessoas a continuarem produzindo e seria ineficiente, ou seja, cobrar impostos de forma progressiva, tirando dos que mais podem e distribuindo aos que mais precisam, seria ineficiente.

A diminuição da alíquota máxima do IRPF e das faixas de alíquotas foi, então, consequência desta produção teórica que, embora contestada, domina o debate até hoje, contribuindo para que não sejam corrigidas as distorções históricas no imposto de renda.

Não é simples engolir essas “verdades”, nem fácil, como bem expressou a amiga professora aposentada, sentindo-se injustiçada pelo fato de ter uma renda modesta e ter que pagar o imposto que os contribuintes de altas rendas não pagam. Para modificar esse estado atual, entre outras medidas, é necessário corrigir a tabela do IRPF e tributar lucros e dividendos distribuídos na pessoa física.

A Campanha “Tributar os Super- Ricos”, que é apoiada por mais de 70 entidades e defende a implementação de um conjunto de oito medidas para enfrentar a crise econômica, agravada pela pandemia do Covid-19, pretende arrecadar aproximadamente R$ 300 bilhões ao ano, onerando apenas os 0,3% mais ricos do país. Estes projetos de lei foram apresentados ao Congresso Nacional em agosto de 2020, e na fase atual da Campanha, as entidades pressionam por sua tramitação no Congresso Nacional. Entre essas oito medidas, urgentes e necessárias, estão incluídas as que referimos aqui.

Essa, sem dúvida, seria uma atuação efetiva e poderia diminuir a sensação de injustiça desta professora e de tantos de nós. E não apenas essas correções apontadas são desejáveis e efetivas do ponto de vista ético, de justiça, mas também do ponto de vista econômico. A concentração elevada de renda é disfuncional a qualquer país, aumenta a miséria, a exploração e impede o próprio crescimento e desenvolvimento econômico das nações. Tributar os super-ricos é efetivo e trabalhos de pesquisa comprovam isso.

Estudo recente da Universidade de São Paulo (Made-USP) – “Como a redistribuição de renda pode ajudar na recuperação da economia? Os efeitos multiplicadores da tributação dos mais ricos para transferência aos mais pobres”-, mostrou que a cada R$ 100,00 transferidos do 1% mais rico para os 30% mais pobres é gerada uma expansão de R$ 106,70 na economia. Tributar os super-ricos não é questão de moda, ou nova onda. É fundamental e estrutural no combate à desigualdade e fortalecer a economia do país.

Por outro lado, também é preciso olhar para o papel da Receita Federal do Brasil (RFB), que é implacável com o trabalhador assalariado ou autônomo cujo imposto é retido na fonte. Muitas vezes, por diferenças irrisórias, valores que foram esquecidos pelos contribuintes em suas declarações, por erro, não por tentativa de burlar a lei, estes precisam fazer retificações e “correr para o leão não morder”. O sistema não falha neste sentido.

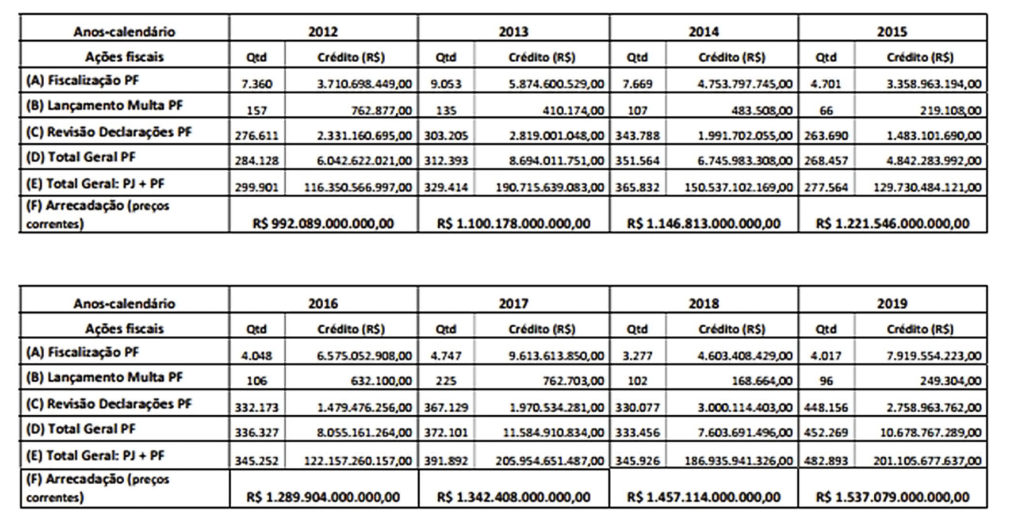

Precisamos, com certeza, de uma fiscalização forte, efetiva, que combata sonegação e promova arrecadação tributária, mas que também possa dar conta de atenuar a injustiça e a regressividade do IRPF, que prejudicam milhões de brasileiros. Analisando os resultados de fiscalização apresentados pela RFB em relação às pessoas físicas, constatamos que são percentualmente insignificantes os créditos tributários correspondentes lançados (fiscalização e revisão), quando comparados com o total dos lançamentos realizados (PJ + PF) e com a arrecadação:

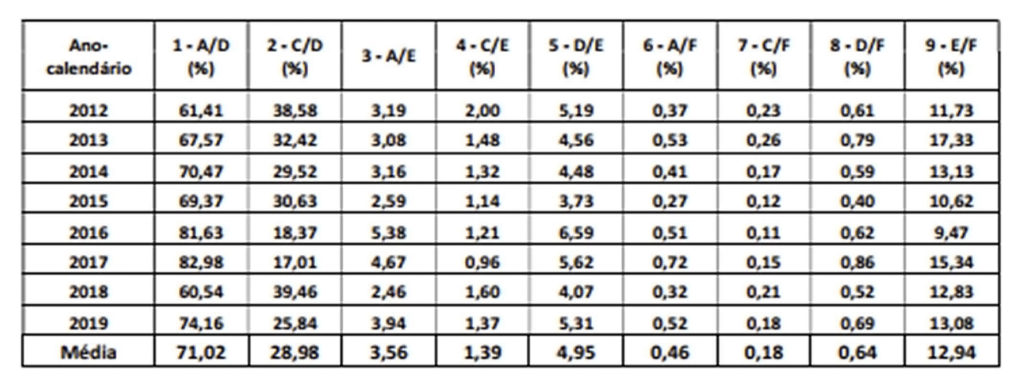

Relação entre os valores lançados no período

Coluna 1 – A/D: Em relação ao Total Geral PF, as fiscalizações variaram de 60,54% a 82,98% – média de 71,02%.

Coluna 2 – C/D: Em relação ao Total Geral PF, as revisões de declarações – malha fiscal – variaram de 17,01% a 39,46% – média de 28,98%.

Coluna 3 – A/E: Em relação ao Total Geral PJ + PF, as fiscalizações PF variaram de 2,46% a 4,67% – média de 3,56%.

Coluna 4 – C/E: Em relação ao Total Geral PJ + PF, as revisões de declarações – malha fiscal – variaram de 0,96% a 2,00% – média de 1,39%.

Coluna 5 – D/E: Em relação ao Total Geral PJ + PF, a soma das fiscalizações com as revisões de declarações – da pessoa física, variaram de 3,73% a 6,59% – média de 4,95%, ficando para as pessoas jurídicas (IR, CSLL, PIS, COFINS, IPI, etc) 95,05% de participação do total de lançamentos de ofício.

Coluna 6 – A/F: Em relação à arrecadação de cada ano-calendário, os valores dos lançamentos de ofício das fiscalizações de PF variaram de 0,27% a 0,72% – média de 0,46%.

Coluna 7 – C/F: Em relação à arrecadação de cada ano-calendário, os valores dos lançamentos das revisões de declarações de PF – malha fiscal – variaram de 0,11% a 0,26% – média de 0,18%.

Coluna 8 – D/F: Em relação à arrecadação de cada ano-calendário, a soma das fiscalizações com as revisões de declarações – malha fiscal – da pessoa física, variaram de 0,40% a 0,86% – média de 0,64%.

Coluna 9 – E/F: Em relação à arrecadação de cada ano-calendário, a somas dos lançamentos de ofício Total Geral PJ + PF variaram de 9,47% a 17,33% – média de 12,94%.

Pelos dados das tabelas acima, verificamos que:

- A totalidade dos créditos tributários, exigidos das pessoas físicas em procedimentos fiscais (D), não ultrapassa 1% da arrecadação (variação de 0,40% a 0,86%);

- Os créditos tributários exigidos das pessoas físicas, em procedimentos fiscais de revisão de declarações (C), não atingem míseros 0,3% da arrecadação (variação de 0,11% a 0,26%);

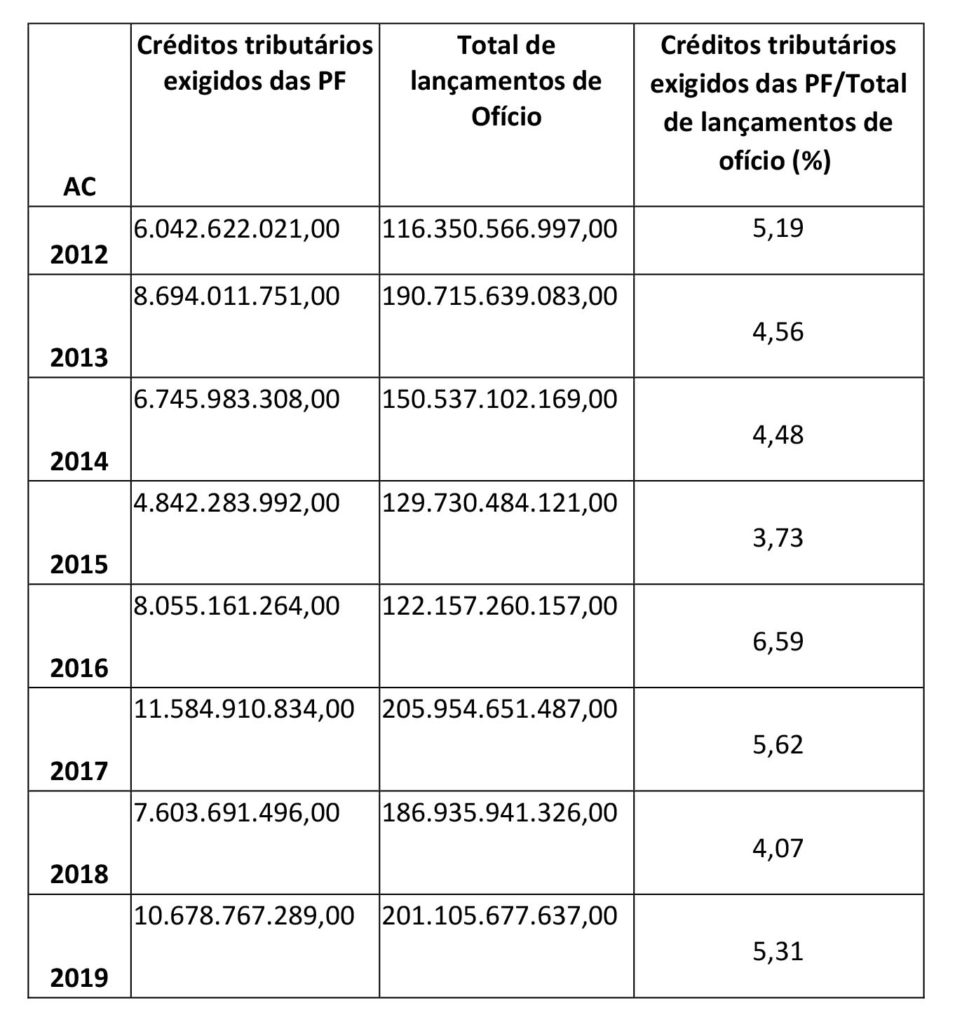

- No quadro abaixo, verifica-se que os créditos tributários exigidos das pessoas físicas (D) não alcançaram, nos últimos oito anos analisados, 7% do total de lançamentos de ofício (E), variando de 3,73% a 6,59%:

O que chama a atenção é que além da injustiça na falta de correção da tabela do IRPF, da ausência de alíquotas maiores para as faixas de mais altas rendas na tabela, da isenção de IRPF na distribuição de lucros e dividendos e do benefício dos juros sobre capital próprio, o resultado financeiro dos lançamentos na pessoa física – fiscalização e revisão – é muito pequeno, se comparado com a arrecadação total. Assim, fica a dúvida se esses créditos tributários exigidos das pessoas físicas resultam de fiscalização e revisão em contribuintes com altas rendas ou, preferencialmente, nos autônomos ou nos assalariados, como a professora aposentada e tantos outros, a exigir reflexões e análises sobre a efetividade e os resultados do modelo empregado.

2013 – ttp://receita.economia.gov.br/dados/resultados/fiscalizacao/arquivos-e-imagens/resultadofiscalizacao2013.pdf (pág. 2);

2014 – ttp://receita.economia.gov.br/dados/resultados/fiscalizacao/arquivos-e-imagens/2015_03_05-plano-anual-da-fiscalizacao-2015-e-resultados-2014.pdf (pág. 8)

2015 – ttp://receita.economia.gov.br/dados/resultados/fiscalizacao/arquivos-e-imagens/plano-anual-fiscalizacao-2016-e-resultados-2015.pdf (pág. 8)

2016 – ttp://receita.economia.gov.br/dados/resultados/fiscalizacao/arquivos-e-imagens/plano-anual-de-fiscalizacao-2017-e-resultados-2016.pdf (págs. 11 e 12)

2017 – ttp://receita.economia.gov.br/dados/resultados/fiscalizacao/arquivos-e-imagens/2018_02_14-plano-anual-de-fiscalizacao-2018-versao-publicacao_c.pdf (pág. 10)

2018 – ttp://receita.economia.gov.br/dados/resultados/fiscalizacao/arquivos-e-imagens/2019_05_06-plano-anual-de-fiscalizacao-2019.pdf (pág. 12)

*Presidenta do IJF e auditora-fiscal da Receita Federal do Brasil aposentada

**Auditor-fiscal da Receita Federal do Brasil