Análise do Ipea compara impacto de tributos nas diferentes faixas de renda e propõe maior progressividade para corrigir distorções e aumentar arrecadação. Pandemia acelerou debate internacional sobre revisão dos impostos e justiça tributária.

Por Darlan Alvarenga, G1 – 03/05/2021

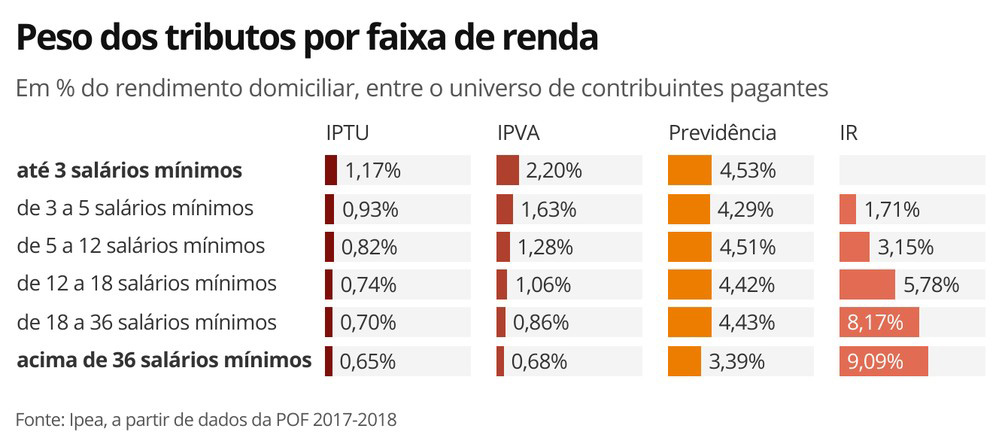

A cobrança de impostos diretos sobre patrimônio no Brasil abocanha uma fatia maior da renda das famílias mais pobres do que daquelas que estão nas camadas mais altas. Já o Imposto de Renda da Pessoa Física (IRPF) perde a sua estrutura progressiva na hora de tributar os chamados super-ricos. As constatações são de estudo do Instituto de Pesquisa Econômica Aplicada (Ipea).

A análise compara o impacto de 4 tributos (IPTU, IPVA, IRPF e contribuição previdenciária) nas diferentes faixas de renda e apresenta sugestões para corrigir distorções e tornar o sistema tributário brasileiro mais progressivo. Ou seja: quanto mais a pessoa ganha, maior deve ser o peso do imposto pago.

O estudo, divulgado na semana passada e elaborado pelo pesquisador do Ipea Pedro Humberto de Carvalho Junior, traz também propostas “para o alimentar o debate da reforma tributária” e “redução da desigualdade via tributação”.

O presidente da Câmara, Arthur Lira, defende fatiar reforma tributária em quatro partes. A expectativa é que o deputado Aguinaldo Ribeiro (PP-PB), relator da proposta em curso na comissão mista do Congresso, entregue nesta terça-feira (4) o seu relatório.

O impacto da tributação direta em cada faixa de renda foi calculado com base nos dados da Pesquisa de Orçamentos Familiares (POF), realizada entre 2017 e 2018 pelo IBGE, abrangendo 57,9 mil domicílios.

Dos 4 tributos analisados, o mais regressivo – que pesa mais no bolso dos mais pobres do que dos mais ricos – é o IPVA (Imposto sobre a Propriedade de Veículos Automotores). O IPTU e a contribuição previdenciária também passam a ter impacto menor nas faixas de maior renda.

Já o imposto de renda perde força no nível de progressividade a partir da faixa de rendimento domiciliar mensal acima de 36 salários mínimos, grupo que reúne o 1,2% mais rico do Brasil (veja na tabela acima).

O estudo corrobora constatações de outros levantamentos que apontam que os mais ricos pagam, proporcionalmente, menos impostos do que os pobres e os menos ricos. De acordo com a análise do Ipea, a progressividade do imposto de renda é progressiva só até certo ponto, passando a cair significativamente para os contribuintes do topo extremo de faixa de renda, que têm isenção sobre lucros e dividendos e, em razão disso, conseguem ter uma tributação sobre a renda menor do que a que incide sobre salários.

“A renda do capital geralmente sofre uma alíquota mais baixa que o imposto de renda sobre os salários e acabam os mais ricos tendo uma tributação efetiva menor. Os mais ricos são os top 1%, 0,5%”, afirmou o pesquisador ao G1.

Alíquota de IR é progressiva só até certo ponto

O pesquisador chama a atenção que o 1,2% mais rico do Brasil tem uma alíquota efetiva de 7,2% no IR, quando são consideradas todas as fontes de renda e isenções, mas que esse percentual cai para os super-ricos.

“Analisando-se mais os grandes números da Receita Federal para o ano de 2018, os 0,64% mais ricos (renda acima de 80 salários mínimos) sofreram uma alíquota efetiva de apenas 3,9%, nível similar aos declarantes com renda de cerca de 7 salários mínimos”, destaca o estudo.

Para Carvalho, o percentual é “muito baixo” quando comparado internacionalmente. “Nos Estados Unidos, os 1% mais ricos sofreram uma alíquota efetiva do imposto de renda de 26,8%”, observa.

Taxação de ricos é tema de debate em outros países

O impacto da pandemia de coronavírus na economia global e os sinais de aumento da desigualdade têm acelerado no mundo o debate sobre a revisão dos impostos como um caminho para os países responderem ao desafio da retomada da economia e de manutenção de medidas de apoio aos mais vulneráveis.

Diante do forte aumento do gasto público e explosão do endividamento em diversos países durante a pandemia, até mesmo o Fundo Monetário Internacional (FMI) passou a defender o aumento da taxação dos mais ricos e o fim de subsídios.

Nos Estados Unidos, o presidente Joe Biden passou a defender o aumento dos impostos sobre ganhos de capital para que o governo consiga arcar com estímulos econômicos para reerguer a economia. Pelo proposta em estudo pela Casa Branca, o aumento de imposto afetaria apenas 0,3% dos contribuintes dos EUA.

“É hora de os EUA das corporações e de o 1% mais rico pagarem suas quantias justas”, disse Biden.

“Devido ao aumento da desigualdade de riqueza no mundo, a excessiva tributação sobre os salários e a maior facilidade dos contribuintes mais ricos em usar de planejamento agressivo, tem-se debatido no partido democrata americano e também no âmbito da OCDE [Organização para Cooperação e Desenvolvimento Econômico] a reintrodução de um imposto sobre a riqueza global do contribuinte”, afirma Carvalho.

O pesquisador explica que a tributação sobre grandes fortunas já é aplicada em países como Suíça, Noruega, Espanha, Bélgica, Holanda, Islândia, Argentina, Uruguai, Colômbia e Bolívia.

Não há uma definição de consenso sobre a partir de qual valor o patrimônio pode ser classificado como grande fortuna. Estudos internacionais costumam chamar de super-ricos aqueles que possuem patrimônio acima de US$ 1 milhão (o equivalente a cerca de R$ 5,4 milhões).

Propostas do pesquisador

Para o pesquisador, a correção distorções e injustiças no sistema tributário brasileiro passa pelo fim da a isenção sobre lucros e dividendos, a instituição de alíquotas adicionais e pela criação de um imposto sobre grandes fortunas, que poderia ser cobrado em conjunto com a declaração anual de ajuste do IR.

Carvalho estima um potencial de arrecadação de R$ 43 bilhões por ano, o equivalente de 0,5% do PIB, com a instituição de um imposto para tributar fortunas acima de R$ 20 milhões em alíquotas pequenas (entre 2% e 2,5%). Segundo ele, uma proposta neste sentido atingiria um universo de apenas 30 mil contribuintes, oferecendo uma arrecadação próxima a gerada hoje no país com o IPTU ou com o IPVA.

Já uma tributação de lucros e dividendos com alíquota de 15% resultaria, segundo o pesquisador, em uma arrecadação extra da ordem de R$ 40 bilhões.

Veja abaixo as sugestões para o IR, IPVA, IPTU e Previdência:

Imposto de Renda

- aplicação de alíquotas e faixas maiores para acentuar a progressividade, além da ampliação da faixa de contribuintes isentos;

- fim da isenção para lucros e dividendos e do tratamento favorável para outras rendas de capital;

- limitação da dedução de despesas médicas a um valor fixo (conforme ocorre com a dedução para gasto com educação), de acordo com a faixa etária do contribuinte;

- instituição do Imposto sobre Grandes Fortunas, a ser cobrado juntamente com a Declaração Anual do Imposto de Renda, com alíquotas progressivas entre 2% e 2,5% no que exceder o patrimônio líquido global de, por exemplo, R$ 20 milhões.

IPTU

- uso mais intenso de alíquotas progressivas;

- permissão legal para as prefeituras atualizarem os valores venais do imóveis através de decreto municipal;

- previsão legal que estipule um período máximo entre as atualizações das plantas genéricas de valores), de forma que os valores venais dos imóveis mais valorizados estejam mais próximos ;do mercado, afetando os contribuintes mais ricos.

IPVA

- permissão legal para aplicação de alíquotas progressivas;

- concessão, pelos governos estaduais, de isenção para motocicletas de até determinado valor;

- permissão legal para tributação de embarcações e aeronaves.

Contribuição previdenciária

- maior progressividade das alíquotas, de forma a aumentar a tributação para rendas superiores ao teto previdenciário do INSS;

- criação de uma outra contribuição social para financiar o déficit da Previdência, desvinculada de qualquer contrapartida em benefício previdenciário, e com alíquotas progressivas sobre todos os tipos e valores de rendimentos.

Retomada do debate da reforma tributária

O governo do presidente Jair Bolsonaro enviou ao Congresso em agosto de 2020 a primeira parte da sua proposta de reforma tributária, mas com foco na unificação do PIS e da Cofins.

As propostas de reforma em discussão no Congresso também têm como foco principal a simplificação e o aumento da produtividade. O ministro da Economia, Paulo Guedes, já defendeu, porém, a tributação sobre dividendos como forma de aliviar a taxação sobre as empresas.

Em conversa com o blog da Ana Flor, Arthur Lira afirmou que o caminho escolhido é o de não seguir os textos das PECs 45 e 110, que estão em tramitação nas duas casas e são alvo de disputas, mas apresentar uma proposta alternativa.

Já o debate sobre a revisão de isenções e recalibragem da tributação que incide sobre renda e o capital, bem como o aumento da tributação dos mais ricos, segue enfrentando forte resistência e baixa adesão de parlamentares.

“Se criou um mito de que bastaria simplificar, juntar tributos e vamos começar a fazer uma reforma que vai melhorar o país, trazer mais investimentos e dar mais emprego. E, junto com esse mito, vem um segundo: o de que vamos fazer a tributação dos super-ricos em momento posterior”, afirma Maria Regina Paiva Duarte, presidente do Instituto Justiça Fiscal, que lançou em agosto de 2020 uma campanha em defesa da tributação dos mais ricos para enfrentar a crise econômica pós-pandemia e reduzir a desigualdade.

A avaliação de economistas e analistas do mercado é que a tramitação de qualquer reforma terá dificuldade de andamento no Congresso, uma vez que a CPI da Covid-19 tende a dominar o foco da agenda parlamentar até o final do ano.

Dificuldades no Congresso

O Imposto sobre as Grandes Fortunas (IGF) foi previsto na Constituição Federal em 1988, mas nunca foi regulamentado em lei. O pesquisador do Ipea explica que o tema foi rejeitado em comissão da Câmara dos Deputados em 2000 e que outra proposta nesse sentido também foi barrada por comissão do Senado em 2008.

“O imposto sobre grandes fortunas pega toda a fortuna acumulada, incluindo imóveis, automóveis e aplicações financeiras, e incide uma alíquota progressiva. Mas é claro que a legislação pode isentar certos valores e tipos de ativos”, diz Carvalho, lembrando que a última proposta rejeitada pelo Senado previa alíquota de 1% para patrimônio acima de R$ 1 milhão.

A campanha “Tributar os super-ricos”, liderada por auditores e entidades sindicais, apresentou 8 propostas de leis com potencial de arrecadar cerca de R$ 300 bilhões ao ano, onerando apenas os 0,3% mais ricos do país – 59 mil pessoas de um total de 210 milhões de brasileiros.

“É possível fazer mais justiça pelo lado da tributação. Fazer justiça distribuindo Bolsa Família e programas sociais, assistência etc., é fundamental, mas é insuficiente. Precisamos fazer isso pelo lado da arrecadação também”, afirma Paiva, destacando que os projetos são de simples tramitação, dependente apenas de maioria simples do Congresso para aprovação.

“Não se trata de aumento de carga tributária, e sim buscar arrecadação onde o dinheiro está estocado e historicamente subtributado; É buscar onde não foi tributado ainda”, resume.

Para o economista e coordenador do Observatório de Política Fiscal do Ibre/FGV, Manoel Pires, o debate sobre maior justiça tributária continua, por ora, “politicamente interditado”.

“O país pratica uma austeridade seletiva. Comprime despesas que propiciam crescimento econômico inviabilizando várias políticas públicas importantes, mas não consegue ser austero com gastos inócuos que preservam interesses e protegem rendas. O mundo se dá conta de que a baixa tributação sobre o capital não gerou crescimento, mas sim desigualdade, e financia a reconstrução econômica com aumento de impostos corporativos sobre os mais ricos”, avaliou o pesquisador, em artigo publicado no blog do Ibre.