por Maria Regina Paiva Duarte e Luis Carlos Dalmolin

O governador Eduardo Leite enviou para a Assembleia Legislativa do RS, neste mês de julho, uma proposta de reforma tributária, com 8 macroestratégias:

- simplificação da tributação

- redistribuição da carga tributária

- estímulo à atividade econômica e a retomada após Covid-19

- revisão de benefícios fiscais

- redução do ônus fiscal para as famílias

- modernização da administração tributária

- transparência e cidadania e

- progressividade: tributar menos produção e consumo e mais patrimônio.

Acompanhada por um discurso de modernidade, simplificação, progressividade e transparência, a proposta apresenta uma série de afirmações e estimativas que precisam ser analisadas com maior atenção.

A primeira delas diz respeito à redução das alíquotas do ICMS. Nas palavras do governador, “aproveitaremos o momento que temos de fazer a revisão das alíquotas para promover mudanças em todo o sistema fiscal, simplificando, modernizando e tornando mais justo”.

Na verdade, a revisão das alíquotas referidas pelo governador decorre da perda de vigência da majoração das alíquotas do ICMS aprovada no governo anterior, em situação de provisoriedade, na tentativa de fazer um (suposto) ajuste fiscal. A partir de 2021, as alíquotas de 30% devem retornar a 25% e as de 18%, voltam para 17%.

Então, a afirmativa que as alíquotas do ICMS serão reduzidas carrega consigo uma certa carga de verdade, mas não toda. Afinal, as alíquotas retornariam ao patamar automaticamente em 2021. A alíquota de 17%, inclusive, que entraria em vigor assim que a lei perdesse validade, com a reforma vai levar três anos para atingir esse patamar.

Por outro lado, estão previstos aumentos de alíquotas de produtos como pão, ovos, leite, hortifutrigranjeiros, produtos consumidos por grande parte da população. O gás de cozinha, que já está com os preços muito altos, teria um aumento de 12 para 17%, assim como seriam aumentadas alíquotas de produtos da cesta básica, medicamentos, carnes, transporte intermunicipal, que impactam fortemente a vida dos mais pobres.

Ainda que haja a devolução de parte do ICMS às famílias cadastradas e que ganham até três salários mínimos[1], é bastante provável que esta devolução seja inferior ao aumento provocado pela elevação das alíquotas nos produtos da cesta básica e outras mercadorias e serviços. Até porque, se estendemos o olhar para a realidade, a população de mais baixa renda compra, muitas vezes, em estabelecimentos que não emitem Nota Fiscal, o que dificulta a devolução.

Com relação à diminuição das alíquotas nos setores de energia, comunicação, gasolina e álcool, a princípio, pode ser bastante atraente. Mas o que se vê historicamente é que a diminuição dos tributos não se traduz em diminuição de preços aos consumidores, mas se torna fonte de aumento de lucros das empresas destes setores. Assim, haverá uma redistribuição injusta desta carga tributária, ficando o peso proporcionalmente maior nas famílias de mais baixa renda.

Pela proposta do governo, a devolução às famílias de baixa renda vai ser financiada pela criação do “Fundo Devolve ICMS”, que será formado com recursos proporcionais aos benefícios concedidos pelo Estado, sendo composto por 10% dos créditos presumidos não contratuais e 10% sobre ICMS isento nas saídas de insumos agropecuários.

Neste ponto, surge a segunda afirmação que vale a pena debruçar-se um pouco mais, que é o da redução dos benefícios tributários e as desonerações fiscais. É o ponto mais crítico do projeto de reforma, vez que, por exemplo, ao mesmo tempo que eleva a alíquota do vinho de 18% para 25%, concede ao setor o benefício tributário do crédito presumido. Semelhante situação ocorre com o Diesel, pois a proposta prevê aumentar a alíquota de 12% a 17%, ao mesmo tempo que concede o benefício da redução da base de cálculo.

Uma das maiores revisões do que o governo chama de “Revisão Sistemática de Benefícios fiscais” se dá em cima dos produtos mais essenciais, como cesta básica de alimentos, transporte intermunicipal de passageiros, erva-mate, pão francês, entre outros, enquanto planeja deixar intactos os benefícios alcançados por grandes empresas por intermédio do Fundopem (um dos principais programas de benefício tributário concedido pelo estado do RS) e Fomentar (específico para General Motors).

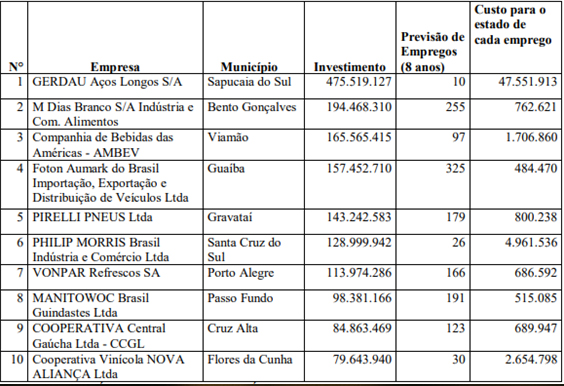

Para termos uma ideia do que esses programas de benefícios tributários representam, a tabela abaixo elenca as dez empresas mais beneficiadas pelo Fundopem, cujos dados foram extraídos de um relatório do Tribunal de Contas do Rio Grande do Sul (TCE-RS)[2].

Tabela 1 – Empresas que receberam os maiores incentivos do Fundopem de junho de 2011 a outubro de 2015

Os governos costumam justificar tais gastos com supostas gerações de empregos, entretanto, por meio dessa tabela é possível verificarmos o quanto custa para o estado cada “emprego”.

O professor Meneguetti, em seu estudo, mostrou que entre os anos de 2011 a 2015 o custo com o FUNDOPEM chegou a R$ 4 bilhões. Cada empregado das empresas beneficiadas teriam um custo médio para o estado de R$ 700 mil. Mas, na apresentação da proposta de reforma, consta expressamente que “Não há mudanças nos contratos firmados para investimentos no RS; Não há mudanças nas regras de benefícios concedidos por programas como Fundopem e Fomentar; Benefícios que expiram em dez/2020 serão renovados por tempo indeterminado”.

Ou seja, certos setores continuam “intocáveis” e escapam de uma tributação compatível, no mínimo, com o tamanho e capacidade da grande empresa, que é muito diligente em pedir menos impostos e transferir o ônus para a classe média e a mais pobre.

E para agravar a situação, o projeto da reforma tributária, extingue o Simples Gaúcho para as Pequenas e Médias Empresas (PME) com atividades de comércio e indústria. Esse programa, atualmente, promove a desoneração parcial (e total para as empresas com faturamento de até R$ 360 mil) do ICMS para as PME enquadradas no regime tributário do Simples Nacional. Caso aprovada a reforma proposta pelo governo, apenas terão relativo benefício as PME com faturamento anual de até 180 mil reais, havendo assim um aumento da carga tributária em prejuízo das PME de até 2,5%.

O ponto a saudar na reforma refere-se a trazer à discussão a adoção de faixas de alíquotas progressivas para o Imposto sobre Transmissão Causa Mortis (7 e 8%) e Doações (5 e 6%). Ainda que não tenha a previsão de isentar as faixas de valores mais baixos, faz-se necessária a alteração das alíquotas, visto que a tributação do patrimônio é muito menos injusta do que a tributação sobre o consumo. Foi um tímido avanço, o de propor a progressividade das alíquotas do imposto sobre heranças e doações[3], mas, no conjunto, vai acarretar aumento da carga dos estratos médios da população pelo aumento imposto sobre doações e heranças, sobre o consumo e também pelo aumento do IPVA.

Ainda em relação ao aumento do IPVA, que no Brasil é considerado imposto sobre patrimônio, a elevação da alíquota de 3 para 3,5% não tem caráter progressivo, tem fins arrecadatórios, pesando menos para quem ganha mais. A modificação de 20 para 40 anos para ter isenção do IPVA também vai prejudicar mais quem ganha menos.

Alega o governador que, mantendo a majoração das alíquotas, evitaria a perda de R$ 3 bilhões de arrecadação aos cofres do Estado e de R$ 850 milhões aos cofres dos Municípios, mas o Rio Grande do Sul perderia em competitividade. Não sabemos qual será a repercussão de tal medida, a de manutenção das alíquotas majoradas, junto à Assembleia ou mesmo na sociedade.

O que deveria ser um movimento conjunto e coordenado dos governadores para acabar com a guerra fiscal, rever a política de desonerações da Lei Kandir, a concessão de benefícios fiscais e desonerações e outras medidas que poderiam conferir maior justiça na tributação, acabam sendo medidas pontuais, isoladas, que visam compensar a perda de arrecadação cobrando mais de quem pode menos.

A sociedade precisa estar atenta e cobrar de seus representantes na Assembleia uma postura firme para que promovam alterações na reforma a fim de cobrar mais de quem tem maior capacidade contributiva, tornando-a mais justa.

[1] No primeiro e segundo anos, a restituição será feita apenas a famílias com renda bruta familiar de até 1 salário mínimo.

[2] MENEGHETTI NETO, A. O desafio das renúncias fiscais gaúchas. 2017. Disponível em: <http://www.pucrs.br/face/wp-content/uploads/sites/6/2016/03/4_ALFREDO-MENEGHETTI-NETO.pdf>. Acesso em: 21 jan. 2018.

[3] Para obtermos uma tributação mais progressiva sobre o patrimônio seria necessária uma revisão nacional, pois os limites máximos no Brasil ainda são muito inferiores quando comparamos com países mais desenvolvidos, em que estes impostos chegam a 40, 50%.