Governo não cumpriu promessa de elevar isenções a quem ganha menos. As mais altas rendas são isentas no país, campeão em concentração. Práticas contrariam a Constituição que prevê o princípio da capacidade contributiva.

A entrega da declaração do Imposto de Renda da Pessoa Física relativa ao exercício de 2021 foi prorrogada até dia 31 de maio, porém mantem mais um ano de distorções profundas na tributação da renda. O sistema tributário regressivo faz com que mais uma vez os pobres paguem mais e os ricos paguem menos de imposto de renda que no ano anterior. “O modelo fiscal brasileiro aprofunda a desigualdade”, resume o auditor fiscal da Receita Federal, Dão Real Pereira dos Santos, integrante do Instituto Justiça Fiscal, uma das 70 entidades que apoia a campanha Tributar os Super-Ricos.

A campanha Tributar os Super-Ricos protocolou em setembro passado, seis projetos para promover mais justiça fiscal e reduzir a concentração de renda que faz do Brasil o segundo país com maior concentração de renda do mundo e o nono mais desigual.

O movimento nacional pretende aumentar a arrecadação em R$ 300 bilhões ao ano taxando apenas 0,3% da população mais rica e destinar parte da receita às vítimas da Covid.

Governo não cumpriu promessa de aumentar isenções

O presidente Jair Bolsonaro entrou no último ano de governo sem cumprir a promessa de campanha feita em 2018, de elevar a isenção a quem ganha até cinco salários mínimos (R$ 5,5 mil na época e R$ 6.060,00 nos valores atuais). Mais de 15 milhões entrariam nesta faixa salarial de isenção caso a tabela salarial tivesse sido atualizada.

Já o presidente dos EUA, Joe Biden pediu ao Congresso no final de março que aprove a tributação diferenciada de bilionários e aumento de alíquota de imposto de renda de pessoas físicas e empresas como havia anunciado na campanha.

O democrata quer reduzir a desigualdade crescente e cessar a apropriação de renda pelos mais ricos com tributação mais justa. Na proposta, a criação de uma alíquota mínima de 20% sobre os rendimentos de famílias com patrimônio superior a US$ 100 milhões (R$ 480 milhões), entre outras mudanças.

Propostas tramitando

Entre os seis projetos da campanha brasileira protocolados no Congresso desde setembro passado para promover justiça fiscal estão acabar com a isenção do Imposto de Renda sobre lucros e dividendos distribuídos na pessoa física em vigor desde 1996, e por fim a dedução de juros sobre o capital próprio, que acabam ou reduzem muito o imposto devido pelas pessoas mais ricas do país.

Nas propostas apresentadas está a reestruturação da tabela do IRPF, elevando as alíquotas para as altas rendas e ampliar a faixa de isenção para os que menos ganham, desonerando 11 milhões de pessoas.

Além destas medidas, a campanha prevê a criação de Contribuição sobre Altas Rendas das Pessoas Físicas (CSAR) para quem ganhar mais de R$ 720 mil anuais, o que representa apenas 59 mil pessoas, gerando recursos para o financiamento da seguridade social. Também está proposta a instituição do Imposto Sobre Grandes Fortunas (IGF) das pessoas físicas, incidindo apenas sobre as riquezas que ultrapassarem a R$ 10 milhões.

A elevação das alíquotas sobre heranças e doações para até 30%, com progressividade obrigatória, também integra a Campanha, pois heranças e doações são muito pouco tributadas no Brasil, alimentando a concentração de riqueza em poucas pessoas.

A campanha prevê ainda outras medidas além das correções como elevação da alíquota da Contribuição Social sobre Lucro Líquido (CSLL) do setor financeiro e do setor extrativo mineral, setores que aumentaram lucros mesmo em tempos de crise econômica e de pandemia, além de revisão de isenções, combater a sonegação e elisão, desonerar empresas do Simples e aumentar a repartição com Estados e Municípios.

Voto em quem quer justiça fiscal

“É hora de alinhar a legislação tributária ao que está na Constituição Federal, ou seja, a tributação precisa contribuir para a redução das desigualdades e isso se dá pela observância do princípio do respeito à capacidade contributiva. Desonerar os mais pobres e cobrar dos que não pagam”, reforçou o vice-presidente do IJF, Dão Real Pereira dos Santos. “As eleições são uma oportunidade para impulsionar o debate sobre esse tema crucial. Cada um pode contribuir com essa mudança condicionando seu voto a quem defende a redução da desigualdade com justiça fiscal”, conclui o dirigente.

Privilégios aos mais ricos

Sem o cumprimento de sua promessa de campanha, Bolsonaro mantem sua preferência pelos que ganham mais, sustentando alíquotas baixas para altas rendas e perpetuando isenções.

As pessoas que ganham a partir dos R$ 1.903,98 até R$ 4.664,68 pagam alíquotas progressivas de IR que vão de 7,5% a 22,5%, conforme aumenta a faixa de renda. Dos R$ 4.664,68 para cima, todos pagam o desconto máximo, de 27,5%. E os contribuintes com altas rendas continuam tendo a maior parte dos seus rendimentos livres do Imposto de Renda.

“O governo evidencia que governa para os mais ricos. Não se esforçou para cumprir o que prometeu e poderia fazê-lo, inclusive por Medida Provisória”, observa o auditor fiscal da Receita Federal.

Tabela sem correção atinge mais os pobres

O atual governo também não corrigiu a tabela do IR. A defasagem acumulada desde 1996 já é de 130%. A última revisão aconteceu em abril de 2015, no segundo governo de Dilma Rousseff. Desde então, a faixa de isenção está fixada em R$ 1.903,98.

Até agora já é o mais longo período em que a tabela ficou congelada desde pelo menos 2006. Não corrigidas, as faixas de cobrança ficam desatualizadas em relação à inflação e salários e levam mais pessoas a perder isenção ou a pagar imposto de renda maior.

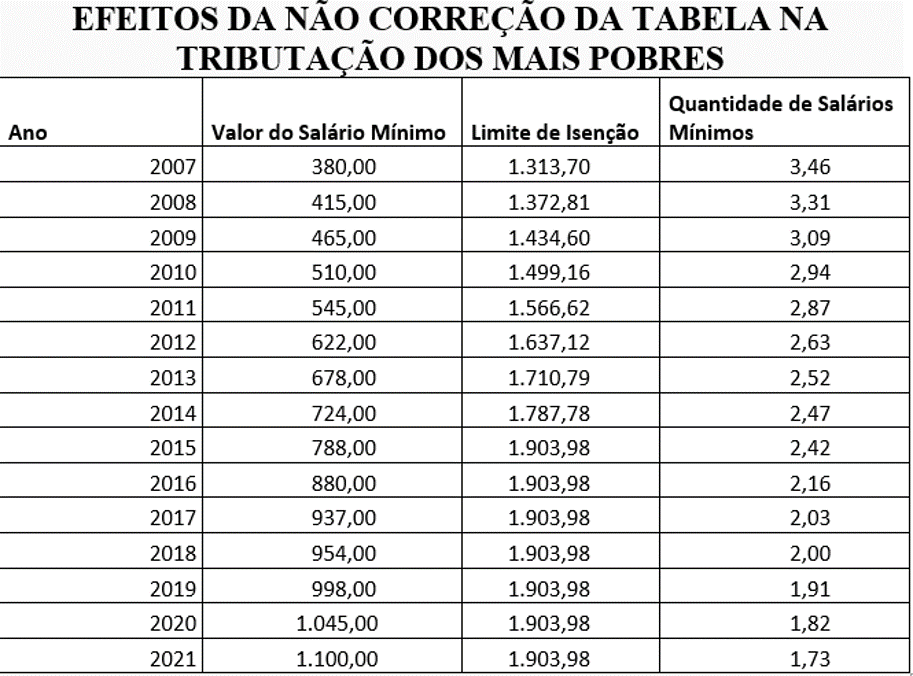

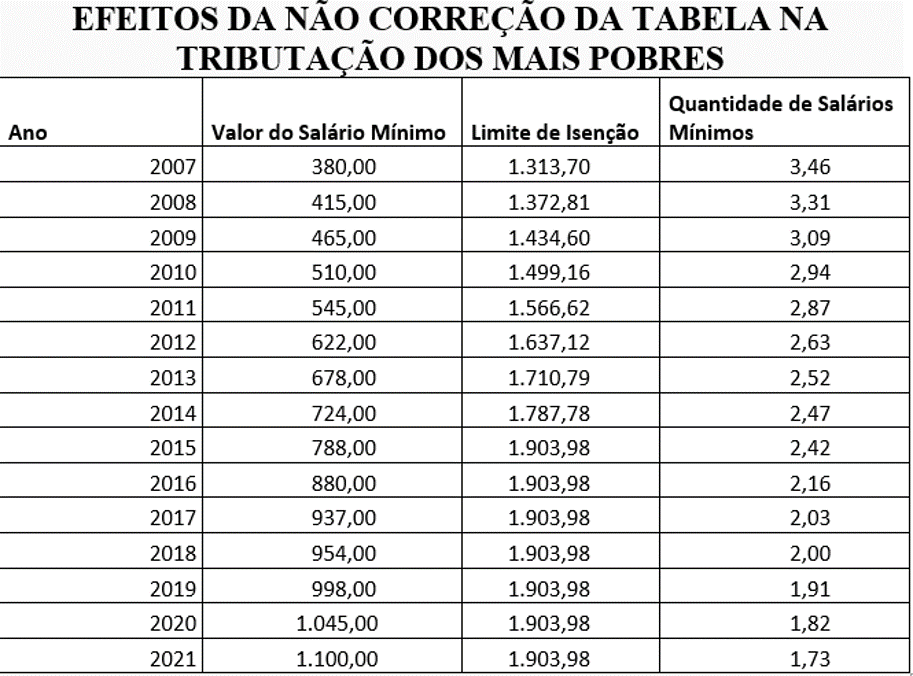

O congelamento da tabela ou a correção insuficiente faz com que a cada ano pessoas com rendas mais baixas passem a pagar imposto (VEJA TABELA NO RODAPÉ). “De fato, a não atualização da tabela constitui um aumento de imposto, sem que isso seja feito de forma regular, de acordo com o princípio da legalidade”, observa Dão Real.

Ganha pouco e paga imposto

De 2007 a 2018 quase cinco milhões de pessoas foram incorporadas ao grupo das pessoas obrigadas a fazerem suas declarações de Imposto de Renda. Isso se deu, não porque as pessoas tiveram um aumento de renda, mas porque a tabela do Imposto de Renda não foi corrigida como deveria.

Em 2007, só estava sujeito ao pagamento de imposto quem ganhasse mais de 3,48 salários mínimos de renda. Em 2021, quem ganha mais de 1,73 salários já passa a pagar imposto. Em 2015, todos os trabalhadores que recebiam 2,4 salários mínimos eram isentos. Hoje, quem receber 1,6 – de R$ 1.212 em 2022 – já tem desconto de 7,5% de IR na fonte. (vide tabela o rodapé)

Se a tabela do imposto de renda tivesse acompanhado a inflação desde 2015 – 44% no período, estariam livres de pagar o imposto todos os trabalhadores que ganham até R$ 2.744,31.

Por outro lado, a manutenção da isenção dos lucros e dividendos distribuídos promove efeito contrário e a cada ano pessoas com rendas mais altas passam a pagar menos.

Parte da riqueza acumulada é tributo não pago

Estudo do Instituto Justiça Fiscal sobre a “Evolução da Riqueza” analisou dados entre 2007 a 2018 mostrando que as classes muito ricas deixaram de pagar mais de R$ 650 bilhões em tributos por conta da regressividade das alíquotas do imposto de renda das pessoas físicas sobre os ganhos das altas rendas.

Neste período, os contribuintes com rendas acima de 30 salários mínimos passaram a pagar cada vez menos imposto, ano a ano, ao contrário daqueles com rendas mais baixas, que pagaram mais a cada ano.

Os que ganhavam até R$ 5 mil por mês tiveram suas alíquotas efetivas aumentadas enquanto aqueles que ganhavam mais de 80 salários mínimos tiveram redução dessas alíquotas – que resultam da divisão entre o valor total do imposto pago e o valor total do rendimento dos contribuintes.

A União vem batendo recordes de arrecadação, como em 2021 que chegou a R$ 1,879 trilhão, crescimento de 17,36% em relação ao registrado em 2020, descontada a inflação oficial. “Tributar mais quem ganha menos são escolhas dos governos. Podemos ter um sistema tributário muito mais justo e eficaz para ter mais igualdade do sistema econômico e social”, conclui o dirigente do IJF.

____________________

Assessoria de imprensa: Katia Marko (MTB 7969) e Stela Pastore (MTB 7586)- (51)99913.2295